Краткая инструкция для взрослых

Понимать — это значит (уметь) видеть и осознавать происходящее.

Понимать рынок — значит осознавать, что происходит с ценами/индексами и почему они меняются, видеть объективные предпосылки этих изменений и уметь оценивать результаты действий участников торгов.

Понимание настоящего (происходящего здесь и сейчас) позволяет строить прогнозы относительно будущего.

Не шарахаться по чатам с вопросами типа «почему там Биткоины или акции упали/выросли, подскажите, что купить/продать», а самостоятельно видеть широкую картину. Целиком.

ОГЛАВЛЕНИЕ

- ОГЛАВЛЕНИЕ

- Декомпозиция рынка

- FED policy | Денежно-кредитная политика ФРС

- MACRO-sentiment | МАКРО-сентимент (не благодарите, ваш Кэп)

- Режимы рынка акций

- UST Yield Curve | Форма кривой доходностей казначейских облигаций США

- Дополнительные индикаторы МАКРО-сентимента

- Классы активов, факторы акций, факторные отношения и спреды (ratios & spreads)

- Так как же понимать рынок?

- Где этому научиться

Декомпозиция рынка

Ниже будет изображение строго 🔞 содержания.

Это результат вскрытия моего понятийного аппарата. Впечатлительным просьба отойти от экранов. Остальным рекомендуется заварить себе какао с молоком.

Вот как выглядит мой вариант «ПОНИМАНИЯ РЫНКА»:

Это очень хорошая «шпаргалка» для всех, кто желает ориентироваться в происходящем на фондовых рынках.

Хорошая шпаргалка — это та, глядя на которую, и видя на ней всего пару слов/схем/рисунков, получается извлечь из памяти множество данных и причинно-следственных связей для их последующего анализа или для совершения уже конкретных, обдуманных действий.

Сначала я опишу, что на ней вообще есть, а затем распишу каждый элемент подробнее.

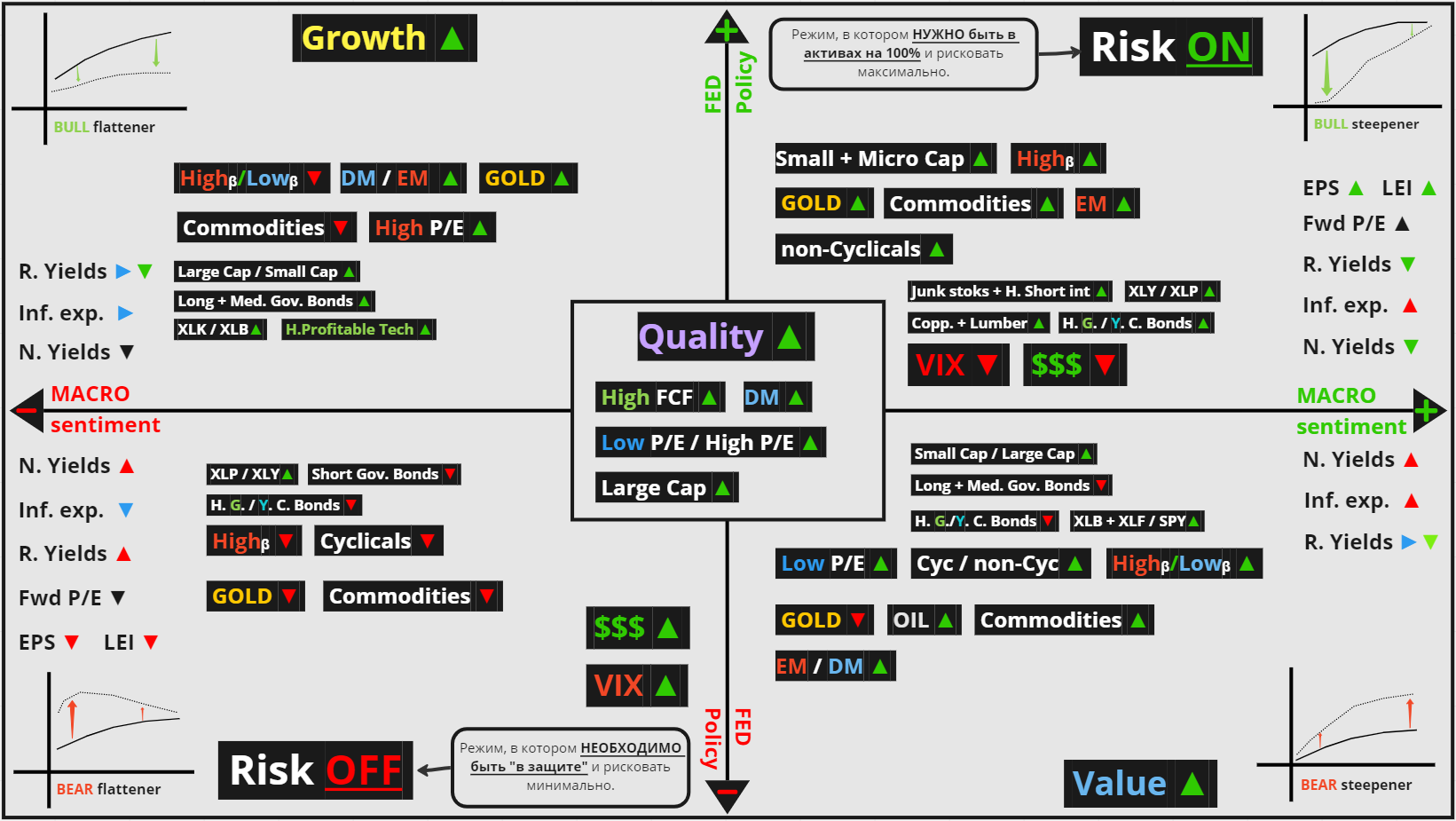

Вертикальная ось: FED policy — это про Денежно-Кредитную Политику (ДКП) Федеральной Резервной Системы (ФРС) США.

Горизонтальная ось: MACRO sentiment — состояние общих макроэкономических процессов, данных/индикаторов и того, как их оценивают другие участники торгов.

Прямоугольные блоки (образованные пересечением осей): режимы рынка — результат совокупного влияния ДКП ФРС (не только ФРС, кстати) и МАКРО статданных на рынки (денежный, фондовый, валютный и товарный).

Мелкие графики по углам больших прямоугольных блоков: форма кривой доходностей основной линейки казначейских облигаций США (и не только США, кстати), которая (форма кривой) отражает текущий рыночный МАКРО-сентимент.

Надписи под/над мелкими графиками (со стрелками): дополнительные индикаторы МАКРО-сентимента (инфляционные ожидания, номинальные и реальные доходности казначейских облигаций, доходы корпораций, индексы лидирующих экономических индикаторов и т.д.).

Черные прямоугольники со стрелками: классы активов, факторы акций и факторные отношения (ratios), стрелками показано направление их ожидаемого изменения (цен или значений отношений).

FED policy | Денежно-кредитная политика ФРС

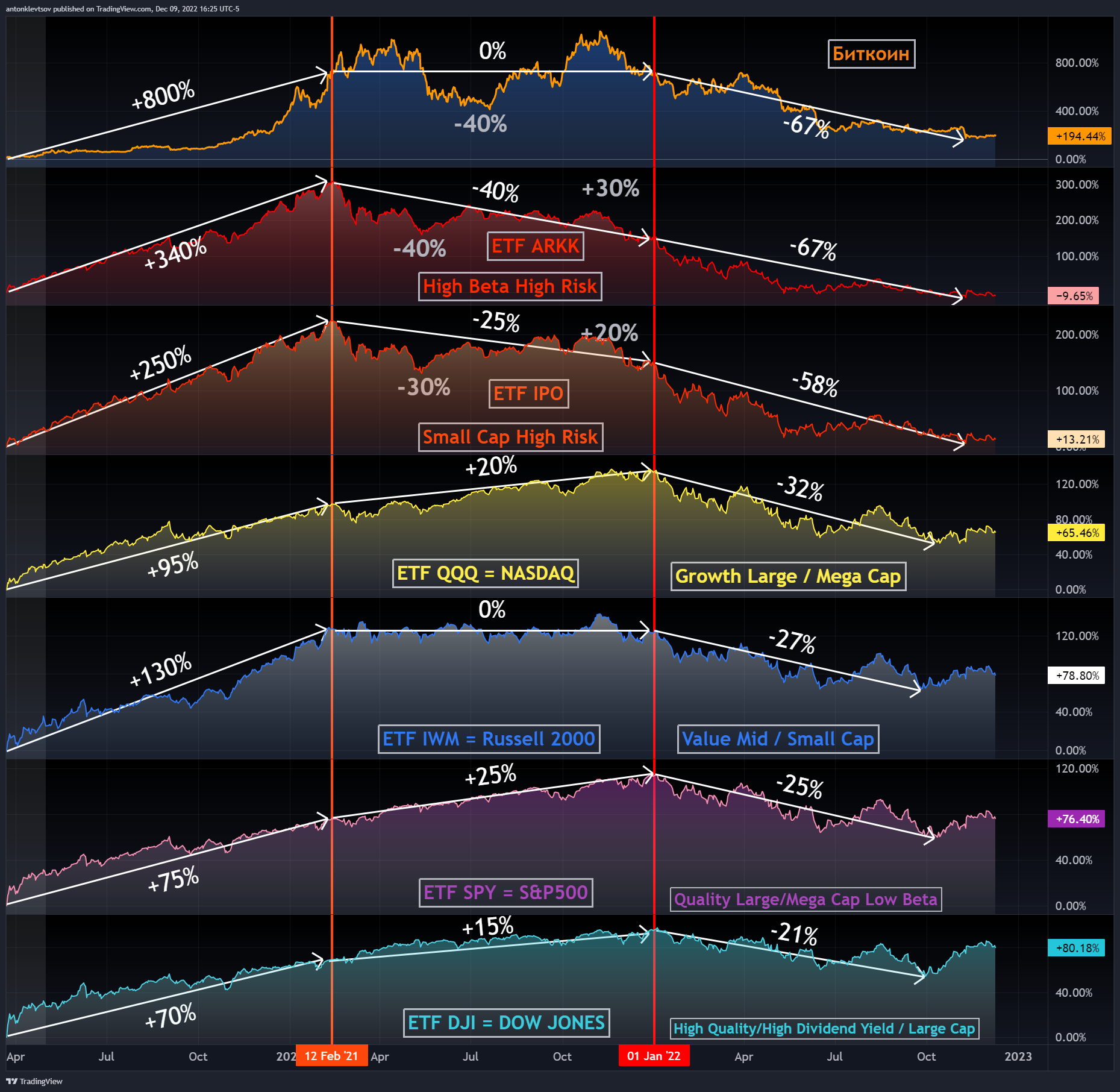

Результат (по индексам широкого рынка, типа S&P 500 или NASDAQ 100) 2022 года — это все заслуга заявлений и действий монетарных властей США — ФРС.

Экономика еще не ощутила на себе в полной мере всей жесткости ДКП (рост стоимости заимствований и обслуживания долга, сокращение кредитования), а рынки уже приуныли на 20-30%.

Именно поэтому в моей шпаргалке отдельное и первое по важности место занимает эта ось (вертикальная).

У ДКП ФРС есть четыре положения в отношении изменения федеральных ставок:

1. ФРС ничего «не делает» и ставки низкие;

3. ФРС (при)останавливает цикл повышения ставок и ничего «не делает»;

Так по кругу вот уже много десятков лет.

Участники финансовых рынков живут ожиданиями.

Эта ось (вертикальная) — не про текущее положение ДКП, она про ожидание будущих изменений!

MACRO-sentiment | МАКРО-сентимент (не благодарите, ваш Кэп)

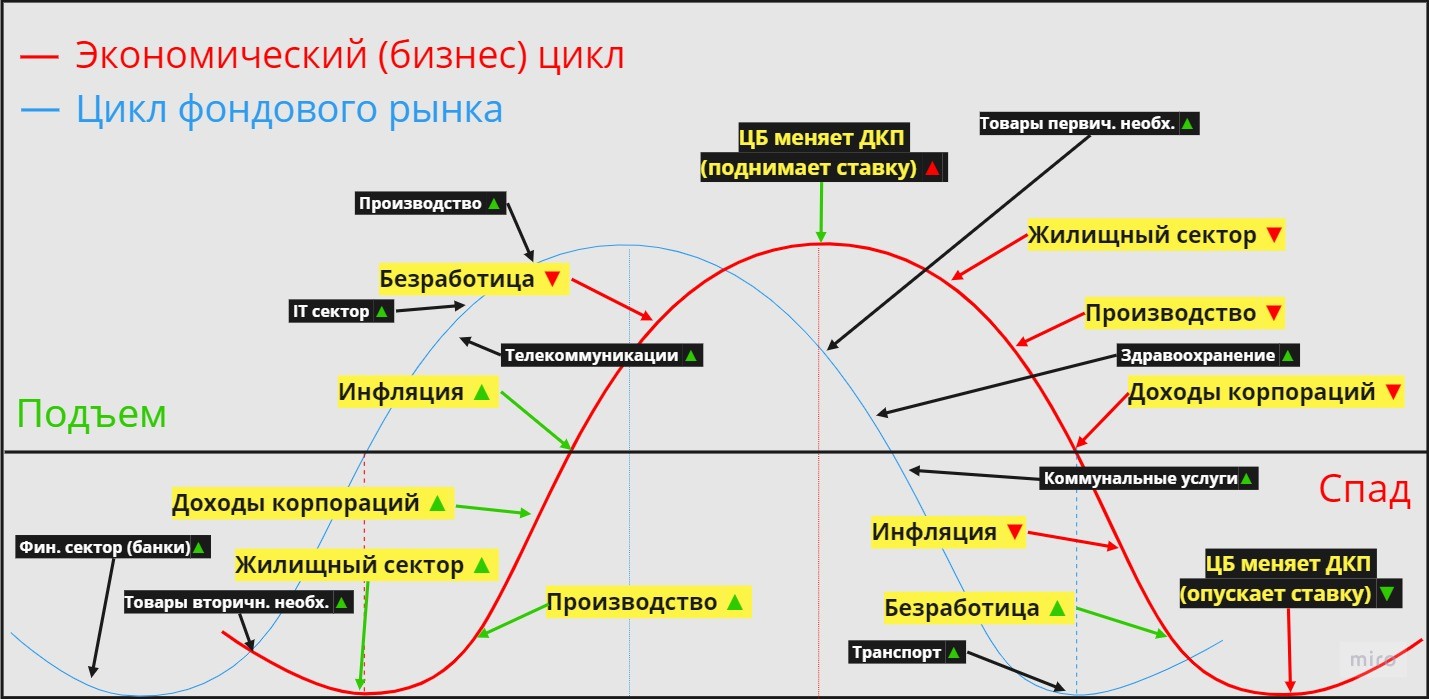

МАКРО-сентимент или «настроение» — это, в первую очередь о том, чего участники торгов (инвесторы, спекулянты, фондовые управляющие, товарные трейдеры и другие) ожидают от бизнес-цикла. То есть как они позиционированы (например, на фондовом рынке), понимая происходящее в текущем бизнес-цикле.

Ежедневно в США и в других странах выходит различная макроэкономическая статистика, собранная местными уполномоченными бюро статистики. Это, иногда, десятки единиц данных в день (по всем странам — сотни).

Каждая единица таких данных — это информация, которая оказывает влияние на участников торгов, зачастую, приводя в движение цены различных (классов) активов. Даже если вы ничего о такой статистике не знаете, это не значит, что чьи-то активные действия в отношения их портфелей не испортят (не улучшат) результат вашей текущей сделки.

Более того, участники торгов, имеющие достаточные вычислительные и организационные мощности, строят модели, которые будут выдавать все новые и новые ответы («результат любой рабочей рыночной модели — это всегда ответ в виде числа», — Кирилл Ильинский (с)), а на основании этих ответов торговые алгоритмы и/или аналоговые управляющие фондов будут совершать новые и новые сделки.

Отдельный человек (например, я, Клевцов Антон) физически не способен отслеживать, анализировать и реагировать на такое количество данных (это вам не на вопросы отвечать в общем чате).

Мозг человека (ок, мой — точно) не может работать по принципу персонального компьютера, обсчитывающего математические рыночные модели, складируя в память все предыдущие объемы данных.

Хорошая новость в том, что этого не требуется для решения задач трейдера любого стиля или долгосрочного инвестора.

Нам достаточно понимать связи между этими данными и оценивать их динамику, нам также достаточно сосредоточиться на самых значимых (чаще всего — опережающих) макроэкономических данных/индикаторах:

- рынок жилья (NAHB indxs, разрешения на строительство, запасы);

- производственные индикаторы (новые заказы, запасы, цены и т.д.);

- деловая активность (опросы, прогнозы);

- доходы корпораций (EPS);

- доходы домохозяйств (зарплаты, норма сбережений);

- рынок труда (безработица, заявки на пособия по безработице, вакансии и открытые рабочие места);

- торговый баланс (экспорт минус импорт);

- ВВП и его компоненты (тут должен быть длинный список);

- цены (инфляция);

Снова напомню, что участники финансовых рынков живут ожиданиями.

Эта ось (горизонтальная) — не про текущее положение МАКРО-индикаторов, она про их динамику и ожидание будущих изменений!

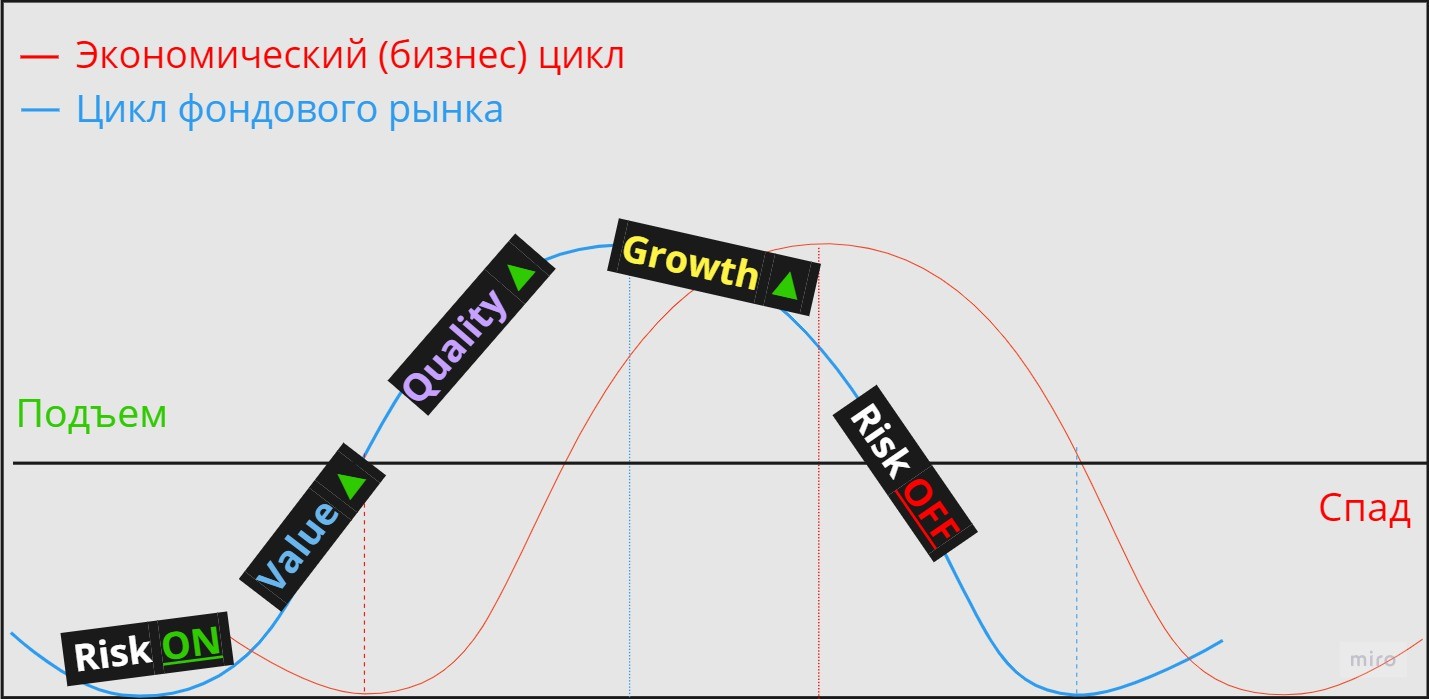

Режимы рынка акций

Согласно не самому популярному у ритейл-участников, но самому объективному и популярному у институциональных участников торгов, мнению, у фондового рынка (рынка акций) есть пять основных режимов:

RISK ON — когда растет ВСЁ. Не только акции. Растут цены на сырье (от древесины и меди, до нефти и продовольственных товаров). Растут инфляционные ожидания. Кредитные спреды сжимаются и премии за риск снижаются — от этого (в том числе) растут цены акций самых убыточных компаний. Деньги (и, сюрприз, краткосрочные облигации, как одна из наиболее ликвидных, после самих долларов, форм денег) никому не нужны (= cash is trash), как и страховки в виде опционов PUT.

В этом режиме люди даже готовы покупать Биткоины, альткоины и токены — вот до чего доводит политика низких процентных ставок.

VALUE — когда лучше всего (больше растут или меньше падают) себя чувствуют акции фактора «Ценность»: акции компаний из реальной экономики, малой и средней капитализации, бизнеса местного (по отношению к США) розлива, с низкими мультипликаторами.

QUALITY — когда предпочтения инвесторов смещаются в сторону акций компаний с фактором «Качество»: крупнейшие по капитализации глобальные конгломераты из реальной экономики, компании с высокой и стабильной дивидендной доходностью.

GROWTH — когда преимущество оказывается на стороне компаний фактора «Роста» — это которые с перспективами дальнейшего кратного роста показателей выручки, доли рынка и т.п. Как правило, это компании с очень высокими мультипликаторами (P/E, например), иногда убыточные, с оригинальной бизнес-моделью. Чаще всего — это высокотехнологические, биотехнологические и фармацевтические компании. Сегодня этот список можно пополнить некоторыми компаниями отраслей «альтернативной/зеленой энергетики», например — Tesla Inc.

RISK OFF — режим, в котором растут только просадки индексов и портфелей, волатильность, неопределенность, страхи, стоимость опционов PUT, ценность денег (cash is king) и риски.

Вот схематическое представление реакции профессиональных участников торгов на происходящее в бизнес-цикле, с точки зрения изменения интереса к различным факторным группам акций:

Разумеется, сюда нужно добавить отличное понимание того, какие факторы вообще бывают и что является причиной такой смены настроений и предпочтений инвесторов, трейдеров и портфельных управляющих. Об этом — чуть ниже.

UST Yield Curve | Форма кривой доходностей казначейских облигаций США

Государству (минфину) США можно дать в долг, то есть купить их облигации, с разными сроками погашения:

- один месяц;

- два месяца;

- три месяца;

- шесть месяцев;

- один год;

- два года;

- три года;

- пять лет;

- семь лет;

- десять лет;

- двадцать лет;

- тридцать лет;

Теперь представьте себе график (если не получается, я приведу его ниже), на котором по горизонтальной оси расположены сроки погашения этих облигаций, а по вертикальной — их доходности.

На картинке — идеальный вариант кривой, логичный, понятный: чем дольше срок до погашения (чем больше срок, на который вы даете в долг), тем выше должна быть (не-а, она никому ничего не должна, на самом деле) доходность.

Передний край кривой — обычно до 1-2 лет, во многом зависит от ДКП ФРС США. Ожидаемая доходность краткосрочных долговых инструментов для потенциального покупателя облигации не будет сильно ниже/выше текущей ставки по фондам. Логично.

А вот средняя (3-7 лет) часть и дальний край (10-30 лет) — это уже про демографию, экономический рост (или падение), производительность труда, инфляцию, «резервность» валют и вот это вот все.

Как вы уже догадались, экономическая активность в будущем (предполагаемая) тоже во многом зависит от ДКП ФРС США сегодня, а еще от поведения очень непослушных (люди вообще регулярно жестят в нерациональности своих поступков) экономических агентов. Что, порой, приводит к тому, что кривую делают еще более кривой.

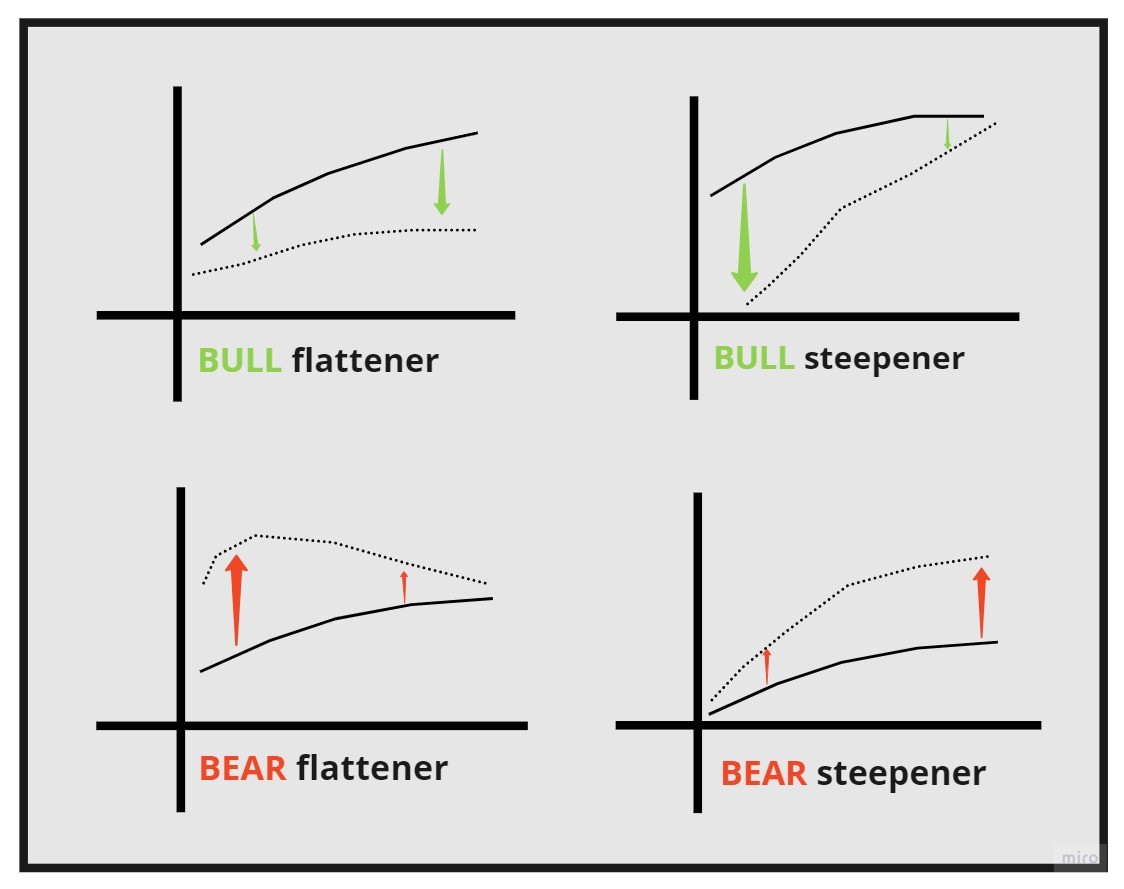

Форм, строго говоря, всего четыре:

нормальная, перевернутая, плоская и с оттопыренной жо… передней частью.

Тут, внезапно, возникает нюанс номер два: нам-то как раз важна не только и не столько сама форма, сколько траектория её изменения.

Рекомендую вникнуть — это ТОП 1 индикатор для любого спекулянта.

Согласно параграфу выше — «FED policy | Денежно-кредитная политика ФРС«, мы будем иметь всего 4 траектории (главных, основных) изменения формы кривой доходностей:

1. BULL steepener — это про тотальный RISK ON, когда передний край кривой отвесно падает вниз, а дальний конец лишь немного и довольно медленно снижается. Покупайте все, что продается за доллары: от подержанных автомобилей, до фьючерсов на апельсиновый сок.

2. BULL flattener — это когда дальний конец отвесно падает, а передний аккуратно следует за ним и все это из «нормального» первоначального положения кривой. Неплохое (обычно) время для покупки облигаций и акций Apple Inc.

3. BEAR steepener — растут оба конца, но передний делает это медленно, а дальний — быстро и с размахом. Вам придется выбирать акции и даже отдельные сектора с особым цинизмом. А еще можно шортить «облигационные» ETF (дальние, типа TLT и IEI). Но можно просто купить акции крупных банков.

4. BEAR flattener — это когда надо выключить терминал и не иметь (в портфеле) ничего, кроме опционов PUT, долларов США, шорта по золоту, валерьянки и подписки на мой телеграм канал. Конкретный RISK OFF режим.

Когда вы подружитесь с этим индикатором МАКРО-сентимента, ваша трейдерская жизнь изменится. Навсегда)

Дополнительные индикаторы МАКРО-сентимента

Выше они перечислены, но повторю:

- Inflation Expectations — инфляционные ожидания (НЕ текущая инфляция);

- Real Yields — реальные доходности облигаций (номинальная доходность минус инфляционные ожидания);

- Forward P/E — ожидаемые мультипликаторы P/E для индексов широкого рынка (типа S&P 500);

- EPS — доходы корпораций (текущие и ожидаемые + ревизии аналитиков);

- Leading Economic Indicators (LEI) — агрегаты/индексы лидирующих экономических индикаторов и финансовых условий;

Классы активов, факторы акций, факторные отношения и спреды (ratios & spreads)

То, ради чего, собственно, эта шпаргалка и рисовалась, на самом деле.

Но без остального обвеса она не функционирует (для меня, по крайней мере).

Это конкретные намеки на то, что покупать, а что продавать. Есть периоды, когда наибольшую отдачу от вложений (если инвестор) или от среднесрочной торговли (если трейдер) вы получите, если учтете текущий МАКРО-режим.

Выше были перечислены основные факторные когорты для рынка акций (Value, Quality, Growth), но их намного больше, если разбираться с предметом подробнее.

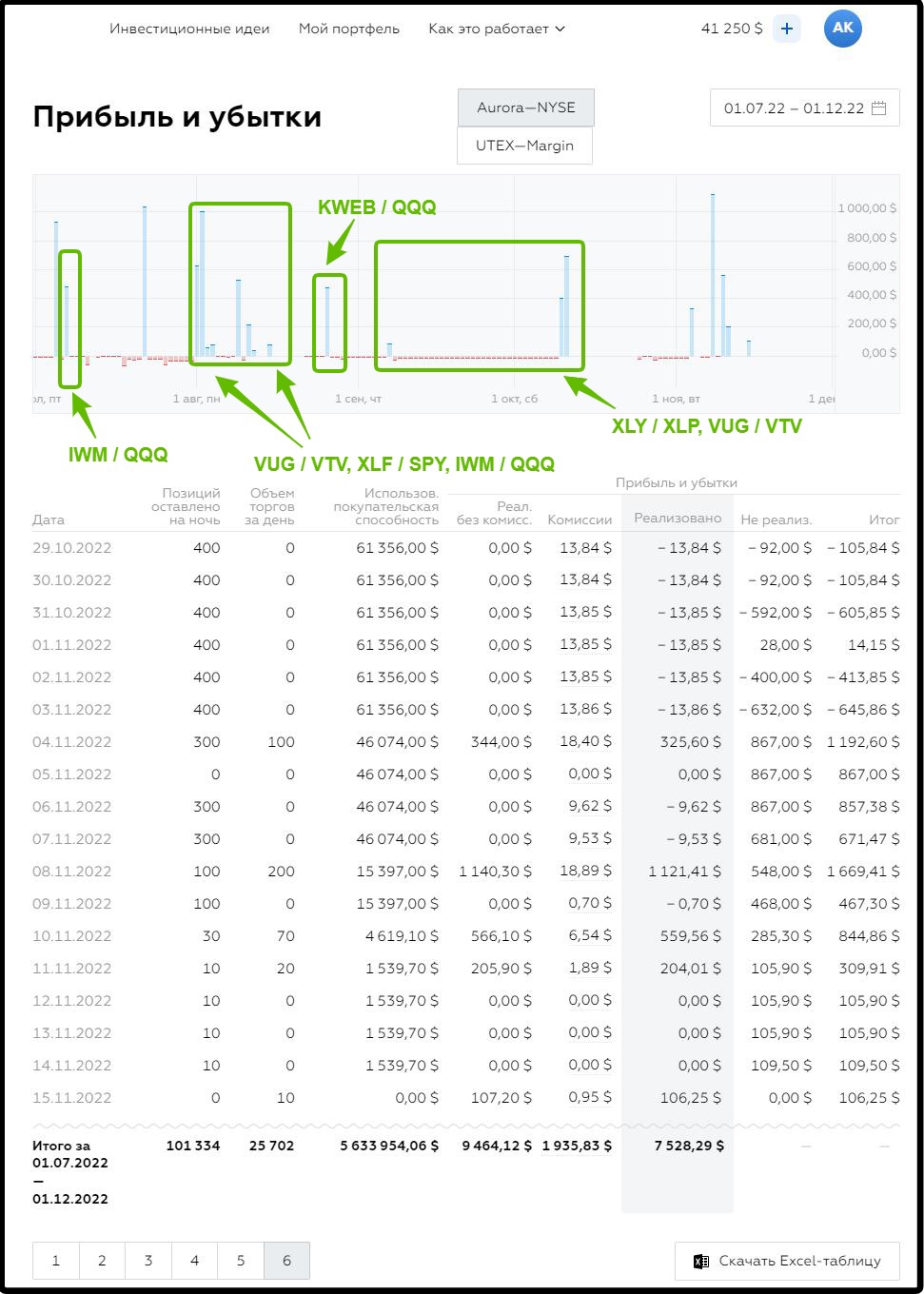

Например, в режиме RISK OFF можно довольно спокойно зарабатывать небольшие проценты прибыли, не прибегая к опционным ставкам или к направленным сделкам «шорт».

В качестве примера приводил свою статистику с июля по ноябрь 2022, когда я в этих спредах «активно сидел» (имел позиции). Одни из самых «рабочих» спредов на тот период — шорт ETF XLY + лонг ETF XLP, а также лонг ETF VTV + шорт ETF VUG:

Так же и с факторами типа «Cyclical vs non-Cyclical», «Value vs Growth», «Small Cap vs Large Cap» и т.д.

Однако, шпаргалка состоит не только из факторных спредов, она также дополнена и другими классами активов: облигациями и сырьевыми товарами. Причем, я бы не стал их как-то противопоставлять, исключая что-то. Все классы представлены гигантскими рынками и капиталами, которые приводятся в движение участниками торгов.

Межрыночный анализ — также необходимый инструмент добычи знаний о том, что происходит в данный момент времени на «глобальных рынках».

Цены на нефть, которые задаются в том числе банальным «спросом/предложением» этого товара, довольно конкретно, в итоге, будут влиять на цену золота и облигаций, а также отдельных акций. Ведь они будут влиять (локально) на инфляционные ожидания, а вместе с этим двигать аппетит к риску. Это упрощенное описание, но показывает протяженность связей в МАКРО-мире.

Так как же понимать рынок?

Понимание происходящего складывается из общего количества различных знаний об этом происходящем.

Нужно, для начала, знать, а с чем вообще что-то может происходить — это про классы активов.

Далее уже появляется понимание, что именно с ними может произойти: одно растет, а другое вслед за этим или из-за этого падает. И наоборот. Это про межрыночные связи и корреляции.

Следом станет необходимым соотносить эти изменения, сравнивая одно с другим. Глядя на отдельные графики (придется наблюдать десятки) много не увидишь, нужен иной подход — это построение спредов и отношений.

А еще возникнет потребность в источниках данных, которые позволят видеть картину еще шире. Да, большинство МАКРО-данных — общедоступные и бесплатные. Но их нужно качественно обработать и визуализировать — с этим помогают различные обзоры, статьи, а также банковская аналитика от очень толковых специалистов своего дела (подборки с такой аналитикой вы найдете в моем телеграм канале).

Теперь предстоит как-то оформить свое рабочее пространство, чтобы отслеживать эти изменения. Речь про аналитические платформы и способы визуализации данных.

Все вместе это формирует целостную картину и вы перестаете теряться в потоке рыночных событий. Этому помогает и специализация. Нельзя быть крутым специалистом сразу по всем классам активов и по всем стратегиям торговли, придется выбрать и сосредоточиться на том, что или легче всего дается, или наиболее интересно.

Где этому научиться

📌 Тех из вас, кот желает существенно сократить свой путь до состояния «теперь я понимаю рынок», приглашаю на личную консультацию, так и пишите: «КАК ПОНИМАТЬ РЫНОК».

Моя задача — научить вас пользоваться той самой «шпаргалкой», с полным пониманием каждого элемента: связями и корреляциями. Затем вы создадите свою)

Помимо лекций и консультаций с ответами на вопросы, я буду с вами в чате, для удобства

▪️ Все онлайн, вам потребуется: ноутбук/пк/телефон + интернет + TradingView + ваше время.

Не откладывайте. Учиться нужно, пока рынок «медвежий». На «бычьем» будет некогда)

Ваш друг,

Алексей Анисимов

💚

Век живи, век учись, и даже постигнув множество тонкостей финансовых рынков, всё равно остаётся влияние невидимой руки манипулятора, предсказать действия которой, весьма затруднительно, но всё же, именно на финансовых рынках создаются состояния